- SCHO는 현재 투자자들에게 4.16%의 배당수익률[TTM]을 제공하여 수익을 창출하는 데 도움이 될 수 있음을 나타냅니다.

- ETF의 연간 변동성이 1.93%로 낮은 것은 포트폴리오에 ETF를 추가하면 포트폴리오 변동성을 크게 줄일 수 있음을 나타냅니다.

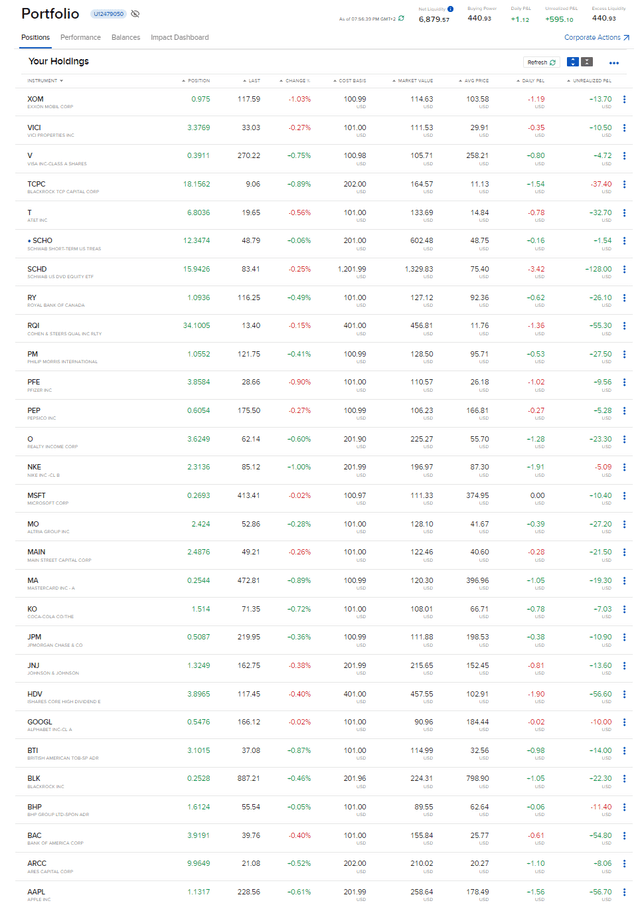

- 저는 SCHO의 추가 포지션을 배당 소득 가속 포트폴리오에 추가했는데, 현재 이는 전체 포트폴리오의 9.43%를 차지하며 포트폴리오 변동성을 크게 줄이는 데 기여하고 있습니다.

- SCHO는 매력적인 위험-보상 구조, 배당 소득 창출 능력, 낮은 변동성 등의 특징으로 인해 전체 포트폴리오 위험을 줄이는 데 중요한 요소입니다.

제임스 브레이

투자 이론

투자 포트폴리오에 Schwab Short-Term US Treasury ETF™( NYSEARCA: SCHO )를 추가하면 수익을 창출하는 능력을 향상시키고 동시에 변동성을 줄일 수 있습니다. 이는 ETF의 배당수익률[TTM] 4.16%와 연간 변동성 1.93%로 입증되며, 이는 모든 ETF의 중간값(13.23%)보다 상당히 낮습니다.

저는 방금 SCHO의 추가 포지션을 The Dividend Income Accelerator Portfolio에 추가했습니다. 추가 포지션을 인수한 후, SCHO는 현재 우리 배당 포트폴리오의 9.47%를 차지하며, 변동성과 전반적인 위험 수준을 크게 줄이는 중요한 전략적 포지션을 나타냅니다.

SCHO의 추가 주식을 인수한 후, 저는 우리의 배당 포트폴리오가 주식 시장 하락 가능성에 대비해 더욱 잘 보호될 것으로 봅니다. 그러한 사건이 언제 발생할지 아무도 모르지만, 우리는 여전히 포트폴리오를 준비 상태로 유지하고 있습니다.

SCHO 대 S&P 500의 성과

S&P 500(NYSEARCA: VOO )의 가장 큰 3개 포지션은 현재 Apple(NASDAQ: AAPL )(6.90%의 비중), Microsoft(NASDAQ: MSFT )(6.70%), NVIDIA(NASDAQ: NVDA )(6.20%)입니다. 이 3개 회사를 합치면 현재 S&P 500의 19.8%를 차지합니다.

Apple, Microsoft 또는 NVIDIA와 같은 회사에 투자하면 SCHO에 비해 더 높은 투자 성과를 얻을 가능성이 투자자에게 제공됩니다. 그러나 이러한 유형의 회사 또는 일반적으로 개별 회사에 투자하는 것도 높은 수준의 위험과 함께 제공됩니다.

SCHO 투자자에게는 보상이 비교적 제한적이지만, 위험도 제한적이어서, 제 관점에서는 SCHO가 여전히 매력적인 위험 대비 보상 선택지입니다.

아래 차트는 지난 5년 동안 SCHO의 성과를 S&P 500과 비교한 것입니다. S&P 500이 이 기간 동안 92.20%의 성과를 보인 반면, SCHO의 성과는 6.50%에 불과하다는 점을 강조할 수 있습니다.

출처: Seeking Alpha

이 차트는 장기적으로 S&P 500에 투자하면 SCHO에 비해 더 높은 투자 성과를 얻을 수 있다는 저의 투자 이론을 강조합니다. 그러나 SCHO는 위험 수준이 낮아 변동성을 줄이는 데 투자 포트폴리오에 훌륭한 추가 자산이 될 수 있습니다.

현재 SCHO의 가장 큰 직위

SCHO는 주로 미국 채권 시장 에 투자하며, 주로 만기가 3년 미만인 투자 등급 국채에 투자합니다.

아래에서 SCHO의 가장 큰 포지션을 볼 수 있습니다. 가장 큰 포지션이 이 ETF의 1.78%에 불과하다는 점을 강조할 가치가 있으며, 이는 위험 수준이 낮다는 것을 더욱 강조합니다.

출처: Seeking Alpha

SCHO의 배당등급

SCHO는 현재 4.16%의 배당수익률[TTM]을 제공합니다. 이는 모든 ETF의 섹터 중간값(2.60%)보다 상당히 높습니다.

또한 5년 배당금 성장률[CAGR]이 12.82%로 모든 ETF의 중간값(5.40%)보다 높다는 점도 언급할 가치가 있습니다.

출처: Seeking Alpha

SCHO의 비용 등급

SCHO는 투자자들에게 0.03%에 불과한 낮은 비용 비율을 제공하는데, 이는 모든 ETF의 중간값(0.49%)보다 상당히 낮습니다. 이는 비용 측면에서 투자자들에게 ETF가 매력적이라는 것을 강조합니다.이는 비용 측면에서 투자자들에게 ETF가 매력적이라는 것을 강조합니다.

이러한 비용 수준 감소는 제가 배당 포트폴리오에 추가 주식을 추가하기로 결정하는 데 도움이 되었습니다.

출처: Seeking Alpha

SCHO의 위험 등급

SCHO의 낮은 위험 수준도 제가 추가 주식을 매수하는 데 상당한 영향을 미쳤습니다.

SCHO의 표준편차 1.81은 모든 ETF의 중간값(14.85)보다 87.83% 낮으며, 이는 위험 수준이 낮다는 것을 보여줍니다.

위에 언급한 사항 외에도 SCHO의 연간 변동성은 1.93%로 낮은데, 이는 모든 ETF의 중간값 13.23%보다 상당히 낮습니다.

출처: Seeking Alpha

SCHO의 매력적인 위험 지표는 SCHO의 주식을 배당 포트폴리오에 추가하면 포트폴리오의 변동성을 줄일 수 있다는 저의 이론을 강력히 뒷받침합니다.

배당 소득 가속 포트폴리오

Dividend Income Accelerator Portfolio의 목표는 배당금 지급을 통해 수입을 창출하고 매년 이 금액을 올리는 것입니다. 그 외에도 장기적으로 위험 수준을 낮추어 투자할 때 매력적인 총 수익을 달성하는 것이 목표입니다또한 장기적으로 위험 수준을 낮추어 투자할 때 매력적인 총수익을 얻는 것이 목표입니다. .

배당소득 가속 포트폴리오의 낮은 위험 수준은 다양한 부문과 산업에 대한 포트폴리오의 광범위한 다각화와 베타 계수가 낮은 기업을 포함함으로써 달성됩니다.

아래에서 Dividend Income Accelerator Portfolio의 특징을 확인할 수 있습니다.

- 매력적인 가중 평균 배당수익률[TTM]

- 매력적인 가중 평균 배당금 성장률 [CAGR] 5년

- 상대적으로 낮은 변동성

- 상대적으로 낮은 위험 수준

- 예상 복리 연간 수익률의 형태로 매력적인 기대 보상

- 자산 클래스에 대한 다각화

- 부문별 다각화

- 산업별 다각화

- 국가별 다각화

- 매수 및 보유 적합성

SCHO의 추가 주식을 추가한 후의 배당 소득 가속 포트폴리오

저는 SCHO의 추가 주식을 The Dividend Income Accelerator Portfolio에 총 $400으로 추가했습니다. 이러한 추가 주식을 포함한 후, 전체 포트폴리오 대비 비중이 3.43%에서 9.47%로 증가했습니다.이러한 추가 주식을 포함시킨 후 전체 포트폴리오에 비해 비중이 3.43%에서 9.47%로 증가했습니다.

SCHO의 낮은 표준편차 1.81과 낮은 연간 변동성 1.93%로 인해, 포트폴리오의 변동성은 SCHO에 더 많은 비중을 할당함으로써 상당히 감소했습니다. 이는 포트폴리오가 미래에 언제든지 올 수 있는 주식 시장 하락에 대비하여 더욱 나은 위치에 있게 합니다.이를 통해 우리 포트폴리오는 앞으로 언제든지 닥칠 수 있는 주식 시장 하락에 대비해 더욱 나은 입지를 확보할 수 있습니다.

전체 포트폴리오의 약 90%를 위험과 보상 측면에서 가장 매력적인 주식을 제공함으로써, 우리는 매력적인 투자 성과를 달성하기 위해 포트폴리오를 전략적으로 배치합니다. 한편, SCHO에 전체 포트폴리오의 약 10%를 제공함으로써 변동성을 줄이고 위험 수준을 낮춥니다.

우리 포트폴리오에서 배당 비중이 높은 포지션을 특히 매력적인 위험-보상 옵션으로 본다는 점을 강조하고 싶습니다.

SCHO가 투자자에게 낮은 보상을 제공하더라도, 낮은 위험 수준도 수반됩니다. 이러한 특성으로 인해 SCHO는 매력적인 위험-보상 선택이 되었고, 그 이유로 배당 포트폴리오에 추가되었습니다.

아래에서 배당소득 가속 포트폴리오의 현재 구성에 대한 개요를 확인할 수 있습니다.

출처: Interactive Brokers

결론

배당 포트폴리오에 SCHO를 추가하면 변동성을 크게 줄이는 데 도움이 될 수 있습니다. 이는 ETF의 연간 변동성이 1.93%로 낮아 모든 ETF의 중간값(13.23%)보다 상당히 낮다는 사실에서 입증됩니다.

SCHO의 표준편차 1.81은 부문 중간값보다 87.83% 낮은 수치로, 포트폴리오 변동성을 줄이는 능력을 추가로 입증합니다.

0.03%의 낮은 비용 비율은 이 ETF에 대한 투자에서 발생하는 비용이 감소했다는 증거이며, 투자자에게 적합한지 더욱 뒷받침합니다.

Apple, Microsoft, NVIDIA와 같은 S&P 500의 기업들이 투자자들에게 높은 투자 성과를 달성할 수 있는 훨씬 더 높은 기회를 제공한다는 것은 의심의 여지가 없습니다. 그러나 주식에 투자하는 것은 또한 높은 위험을 수반합니다.

저는 SCHO가 매력적인 위험-보상 프로필, 포트폴리오 변동성을 줄이는 능력, 4.16%에 달하는 배당수익률[TTM]을 감안할 때, 배당 소득 창출에 상당히 기여할 수 있음을 시사하는 점을 감안할 때, 우리 배당 포트폴리오에 특히 매력적일 것이라고 봅니다.

SCHO의 추가 주식 인수를 통해 전체 포트폴리오에서 SCHO의 비중이 3.43%에서 9.47%로 증가했습니다.

SCHO는 이제 포트폴리오 변동성을 효과적으로 줄이는 데 더욱 중요한 전략적 요소입니다. 매력적인 위험-보상 프로필, 배당 소득 창출 능력, 낮은 변동성 및 감소된 표준 편차로 인해 The Dividend Income Accelerator Portfolio의 전반적인 위험 수준을 줄이는 데 크게 기여합니다.

이러한 이유로 저는 SCHO가 귀하의 배당 포트폴리오의 중요한 전략적 요소가 될 수 있다고 믿습니다.

동의하십니까? 배당 포트폴리오 내에서 변동성과 전반적인 위험 수준을 줄이기 위한 전략적 요소로서 어떤 포지션을 유지하십니까?

'배당공부' 카테고리의 다른 글

| TC Energy: 다른 모든 사람보다 먼저 이 6.3% 수익률 배당 귀족주를 매수하세요 (4) | 2024.08.30 |

|---|---|

| 배당 수확 포트폴리오 182주차: $18,200 할당, 예상 배당금 $1,678.32 (1) | 2024.08.30 |

| 버핏 처럼, 은퇴를 위한 간단한 1백만 달러의 수동 소득 포트폴리오 (0) | 2024.06.11 |

| 2개의 ETF와 5개의 개별 종목으로 $100,000 배당 포트폴리오를 구축하는 방법 (1) | 2024.06.07 |

| 알트리아: 배당왕은 살아있다 (0) | 2024.06.04 |